L’avare qui a perdu son trésor [1]… L’assurance-vie à la française a une belle histoire. A-t-elle encore un bel avenir ?

L’assurance-vie est LE modèle ultra-dominant de l’épargne des Français, qui a été rendu possible par le couple classiquement formé entre stabilité financière (notamment grâce à son cadre comptable et fiscal) et financement de l’économie. Et malgré quelques coups de canifs dans le contrat, quel beau mariage !

Assureurs-vie français et fiscalité, une love story de plus de 40 ans

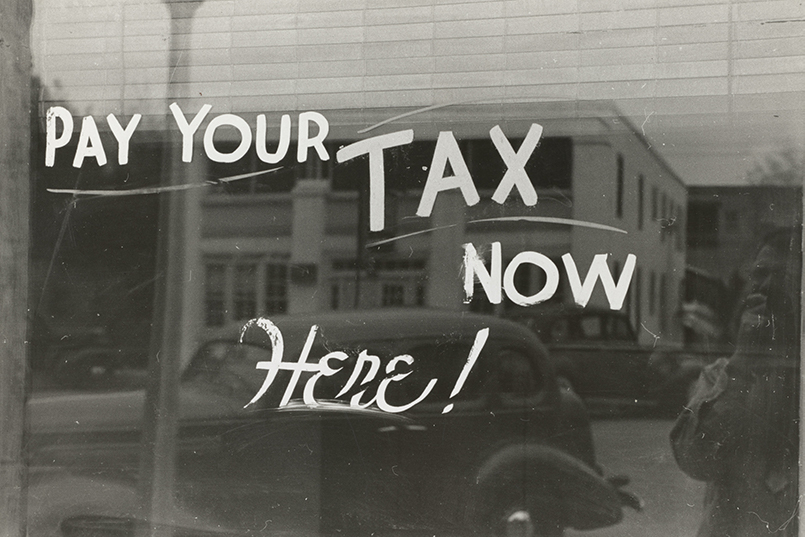

Ah, les impôts qui frappent notre épargne ! Évidemment, nous y sommes tous très attentifs ; même si nos souhaits de meilleure orientation de la fiscalité, et surtout de pérennité de notre cadre fiscal, ne sont pas toujours exaucés. Finalement, les lois de finances se succèdent les unes aux autres ; et si l’on devait en retenir un seul enseignement, c’est sans doute qu’elles accouchent de mesures plus éphémères qu’espéré. Elles nous obligent ainsi à adopter des structures souples, des couteaux suisses pour anticiper d’éventuelles restructurations, puis finalement à nous adapter et à faire évoluer nos choix patrimoniaux afin qu’ils demeurent fidèles aux objectifs que nous poursuivons. Mais peut-être est-ce là le sens profond des politiques fiscales, notamment dans leur dimension d’orientation de l’épargne, en mouvement perpétuel car en constante recherche d’un juste équilibre, lequel est nécessairement fonction ou au service de la pensée politique majoritaire ?

Pourtant, il semblerait que la stabilité fiscale soit quelquefois de mise. En effet, malgré quelques perturbations, les messages délivrés par les gouvernements successifs aux assureurs ont eu tendance (ou vocation ?) à « rassurer » ces derniers. Il est bien connu, dans ce secteur auquel j’ai consacré de longues années professionnelles avec bonheur, qu’un assureur a toujours besoin d’être réassuré… Dans le contexte de relance nécessaire de notre économie domestique, il ne serait donc pas « bon camarade » de raboter à nouveau les avantages fiscaux dévolus à l’assurance-vie depuis maintenant plusieurs décennies. Cette stabilité de 40 ans cache cependant de nombreux changements qui ont abouti au millefeuille actuel.

En bref (si cela est possible…), depuis le début des années 1980, l’assurance-vie a connu l’apparition de l’imposition sur les revenus, d’abord avec la règle de la Durée Moyenne Pondérée, mais parallèlement aussi la réduction d’impôt pour les contrats à primes périodiques. Puis, à partir de 1991, est apparue l’imposition, après abattement, aux droits de succession des transmissions par décès pour les assurés âgés de 70 ans et plus, étendue en 1998 à toutes les classes d’âge et complétée par l’introduction d’une taxation dite « sui generis » (un impôt spécifique, différent des droits de succession mais rendu exigible par le même fait générateur, à savoir le décès de l’assuré). Nous le savons, en 1997 et en 2017 (qu’arrivera-t-il en 2037 ?), l’imposition des revenus a aussi été revisitée, devrais-je dire plutôt alourdie, sans parler de l’apparition et de l’augmentation du taux et de la périodicité de perception des prélèvement sociaux. Toutes ces mesures ont eu pour fil rouge que l’assurance-vie devait être le réceptacle d’une épargne de long terme, particulièrement au service du financement de l’économie réelle et très longtemps accessoirement utile au financement de l’intérêt général par le truchement d’achat d’OAT (Obligation Assimilable du Trésor, autrement-dit les emprunts d’État français).

Assureurs-vie français et assurés, pour l’amour du « non-risque »

Mais l’essentiel est ailleurs. Si la fiscalité est bel et bien un facteur qui compte dans l’équation qui conduit au choix de l’assurance-vie, il n’est pas le seul et ce n’est probablement pas le plus fondamental.

J’ai toujours eu tendance à considérer que, par nature, la fonction socioéconomique de l’assureur devait consister à protéger. Et si je devais caractériser l’utilité de l’assurance-vie, je dirais qu’elle repose essentiellement sur deux piliers : la stipulation pour autrui et le transfert d’un risque.

La stipulation pour autrui est le concept central de l’opération d’assurance-vie. Alors qu’il était considéré par certains comme une simple enveloppe fiscale et similaire dans son fonctionnement à un portefeuille titres, la jurisprudence de la Cour de cassation a finalement tranché en lui reconnaissant la qualification d’opération d’assurance, car il existe un aléa sur l’identité du bénéficiaire du contrat.

En effet, la stipulation pour autrui oblige l’assureur, en l’échange du versement d’une prime (qui quitte le patrimoine du souscripteur pour rejoindre celui de l’assureur), à payer le capital en résultant au bénéficiaire en cas de vie de l’assuré à l’échéance du contrat ou à défaut, au bénéficiaire en cas de décès. Par ailleurs, les contrats sont généralement rachetables, de sorte que le souscripteur (le plus souvent également bénéficiaire en cas de vie si le contrat comporte une échéance) puisse retrouver son capital par l’effet d’une résiliation partielle ou totale.

Le transfert de risque est un concept moins juridique qu’économique et, selon moi, de la plus haute importance pour légitimer le recours à l’assurance. Traditionnellement, et à la faveur de taux obligataires de long terme à deux chiffres, d’un environnement comptable bien pensé et bien écrit et d’une solide mutualisation liée au cadre fiscal, le fonds euros (initialement en francs) a été l’alpha et l’oméga des contrats d’assurance-vie. Ce support quasiment unique jusqu’au milieu des années 1990, au moment où sont apparus les premiers contrats multisupports, a offert des caractéristiques inédites aux épargnants français : une garantie en capital, un rendement annuel capitalisé (souvent voisin du niveau de l’OAT 10 ans, le taux de l’obligation d’État français de maturité 10 ans) assorti d’une liquidité quotidienne…

Ainsi, le support en euros incarne-t-il complètement le rôle de protection de l’assureur qui, en l’échange d’assumer un risque de placement dont se défait un souscripteur, épargnant guidé par la prudence et la préservation de son capital, consent une créance contre lui-même dont l’appréciation sera fonction des résultats de sa gestion et de son taux de participation aux bénéfices ; le souscripteur insatisfait demeurant libre de réallouer son épargne ou de résilier son contrat à tout moment.

Assureurs-vie français et Solvabilité 2, un problème intrinsèque de modèle aggravé par un environnement de marché orthogonal : la vie n’est plus un long fleuve tranquille

Or il ne nous a pas échappé que dans le contexte de taux bas que nous traversons désormais depuis plusieurs années, aggravé depuis 2019 par l’entrée de ces mêmes taux longs en territoire négatif, les assureurs-vie, bien qu’ayant régulièrement adapté leurs stratégies de gestion actif/passif pour l’avenir, ont récemment perdu de leur patience et de leur sérénité.

Déjà fortement perturbé par l’entrée en vigueur en 2016 de la Directive Solvabilité 2 [2], le modèle français de protection de l’épargne à long terme au travers de l’assurance-vie est en train de s’enrayer et les fonds euros font désormais supporter des coûts extrêmement élevés aux assureurs en raison de la garantie en capital consentie à leurs assurés.

Du côté de l’actif (gestion des fonds euros), si on ne peut pas dire que tout va pour le mieux dans le meilleur des mondes – car, à l’image de tous les acteurs de marché, les assureurs ont des difficultés à réaliser leurs allocations d’actifs optimales dans le champ des possibles actuel – , il faut reconnaître que jamais dans l’histoire des fonds euros les plus-values obligataires n’auront été à un niveau aussi élevé. Néanmoins cette richesse à l’actif et sa durabilité doivent être relativisées par la proportion des obligations arrivant à maturité chaque année (jusque 8% à 10% de l’actif) et les coupons reçus qu’il convient de réinvestir en plus de la collecte nette éventuelle (si les versements sont supérieurs à la somme des rachats, échéances et capitaux décès). À environnement de taux inchangé et même sans nouvelle collecte, cette richesse fondra comme neige au soleil, année après année.

Du côté du passif (gestion des garanties vis-à-vis des assurés), la garantie en capital délivrée au travers des fonds euros constitue le nœud du problème pour les assureurs. Cette garantie est aujourd’hui soumise à la double pression des taux bas, voire négatifs et des règles draconiennes de calcul d’exigence de capital minimum réglementaire sous Solvabilité 2.

Assureurs-vie Français et épargnants, le monde d’après

En conséquence, certains assureurs n’ont pas d’autre choix que de renforcer leurs fonds propres ; et tous se résolvent maintenant à limiter, et peut-être à interdire les nouveaux versements dans leurs fonds en euros traditionnels, en particulier pour les contrats existants. La plupart des assureurs ont, en revanche, allégé le poids de ces garanties depuis quelques années (généralement plus ou moins concomitamment à l’entrée en vigueur de Solvabilité 2 en 2016) et pour l’avenir en proposant une garantie en capital brute des frais de gestion du contrat (au lieu de nette des frais de gestion, historiquement).

In fine, les assureurs-vie français voient leurs réserves fondre et leur rentabilité sur fonds propres chuter significativement et doivent revisiter leur modèle historique en trouvant des réponses spécifiques aux besoins des épargnants.

Pour ce faire, tout en conservant sa fonction exclusive de protection, le secteur de l’assurance-vie français devra se montrer utilement créatif et faire mieux que proposer davantage d’unités de compte qu’il est d’ores et déjà possible de souscrire directement ou encore d’imaginer des mécanismes à garantie ou protection du capital à échéance qui sont déjà offerts à l’épargnant depuis longtemps par le biais de produits structurés, ou même de se limiter à user des possibilités offertes par la loi PACTE que d’autres acteurs sont également en mesure de proposer. À défaut, nul doute que le contrat d’assurance-vie sera à nouveau menacé d’être vulgarisé et assimilé à une simple enveloppe fiscale, et ce faisant, soumis à une concurrence accrue d’autres gérants d’épargne.

C’est précisément dans ce maquis de solutions d’épargne diverses et variées que je ne doute pas que Votre Partenaire Patrimoine saura vous guider mieux que personne !

[1] Fable de Jean de la Fontaine, Livre IV, fable n° 20

[2] dont les règles quantitatives de calcul réglementaire des fonds propres qui repose sur un scénario de risque à un horizon d’1 an sont inadaptées au modèle français de l’assurance-vie reposant, pour sa part, sur le long terme

À propos de l'auteur

STEPHANE BAUDIN

Président d’IDAM